2020年的外贸人举步维艰 。 新冠疫情在全球的爆发、展会延期、订单取消 , 海外进出口受限……在充满不确定性因素的今天 , 如何快速融资 , 利用有限的资源盘活现金流、降低贸易风险已成为不少外贸企业的必修课 。 融资方式的选择是每个企业都会面临的问题 , 每种融资方式都有其自身的优势和局限性 。 下面 , 小编来为大家讲讲5大主要出口融资方式 。

文章插图

5大主要出口融资方式详细介绍

打包放款:

是出口商以国外开来的信用证正本及相关销售合同作为抵押品,申请用于该信用证项下出口商品的进货、备料、生产、装运金额为信用证总额的 40 %~80 %,期限为信用证效期后 21 天,申请商必须将信用证下单据交给贷款银行叙做出口押汇或收妥结汇 。

押汇行对出口商事前应做信用调查,出口商应做出到期不能回收货款时由其如期还款的承诺 。

打包放款也是一种常见的小额短期贷款,涉及的金额较押汇大,是交单前的融资业务,融资的期限也较长,贷款被挪用的风险比押汇大,适合业务稳定、有一定经济实力的企业 。

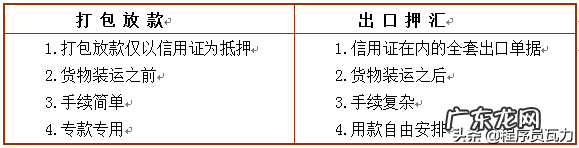

打包放款与出口押汇的区别:

文章插图

出口押汇

是以出口商的汇票或单据作为押汇行的抵押品,由押汇行垫款 由票面金额扣减息的净额 付给出口商,然后将抵押品的汇票或单据寄至开证行向其收取货款归垫,包括信用证D/ P 跟单托收出口押汇是最常见的融资种类,相关业务涉及的金额小,笔数多,因为保留追索权,对于押汇行所承担的风险并不大,适用的企业范围较广 , 即使是实力不太强但业务稳定也可续做 。

文章插图

文章插图

- 押汇金额最高为汇票金额的90% , 一般采用预扣利息方式 , 即押汇金额-押汇利息 。

- 即期信用证的押汇利息=(押汇金额×押汇利率×押汇天数)/360天

即包买票据 ,指商业银行或银行的附属机构,从出口商那里无追索权地贴现已被进口商承兑,并通常由进口商所在地银行担保的远期汇票或本票 。

包买银行必须承担原出口商所承担的诸如商业信用风险、国家风险、汇价风险、利率风险、资金转移风险等所有风险 。

福费廷涉及的金额大、分期付款方式且期限长、费用高,适用的企业必须是实力雄厚,信誉良好,国外付款银行也需具有较高等级,银行业务人员要精通国际结算条例 。

卖方远期信用证

卖方承担远期汇票贴现利息的信用证 , 这是一般正统的远期信用证 。

保理业务

是保理商为国际贸易记账赊销方式提供出口贸易融资、销售账务处理、销售应收账款及买方信用担保合为一体的金融服务 。

记账赊销方式是指买卖之间在要求付款前进行货物生产和交付的一项约定,它规定在将来的某一特定日期付款,买方不需开出任何可流通的文件表明其法律承诺,卖方相信在约定的付款到期日,他能够得到付款 。

保理业务包括:出口贸易融资,保理商为出口商装运的商品融通资金,对有关物权或债权有充分的权利,故融资风险小,时间短,对于保理商有利;

销售账务处理,保理商收到出口商提交的销售发票后,在电脑中对此笔账务承担财务工作;

收取应收账款,即保理商承担起销售中的收款环节;买方信用担保,保理商要对进口商的债务逐一核定,预先评估信用额度 。

特别声明:本站内容均来自网友提供或互联网,仅供参考,请勿用于商业和其他非法用途。如果侵犯了您的权益请与我们联系,我们将在24小时内删除。